ブロックチェーンは、すべての暗号通貨保有者にお金を稼ぐ機会を提供してきた。ブロックチェーンの世界では、ゲーム、他のプロジェクトへの投資、慈善事業がDeFi領域の一部となっている。それぞれにおいて、何らかの方法で収入を得ることが可能である。この資料では、DeFiセクターの仕組みと収入を得るための選択肢について説明する。記述されているのは、最も有名なサービス、この領域の利点、そしてユーザーが最初の経験で直面する困難である。

DeFiとは

分散型金融は、世界経済における最も重要なイノベーションのひとつとなっている。これは、ブロックチェーン技術に基づいて開始されたアプリケーションとサービスの世代である。これらは完全に自動で動作する。ソフトウェアのアルゴリズムにより、ユーザー同士が直接金融取引を行うことができる。

すべての要素(ウォレット、プロトコル、その他)は、大規模でデバッグされたシステムにまとめられている。DeFiは英語の名前の頭文字である。ブロックチェーン経済のコンセプトは、透明で、シンプルで、自動化されている。

しかし、最初は難しいかもしれない独自のニュアンスがある。例えば、DeFiには銀行とその従業員がいない。これは最初は障害に思えるかもしれない。しかし、仲介者がいないおかげで、利用者は世界中どこからでもすべてのサービスを受けることができる。必要なのは、インターネットへのアクセス、スマートフォン、パソコンだけだ。このサービスでは、書類、信用履歴、個人情報は一切必要ない。

身近なところでは、住宅ローンや融資が必要な場合、銀行がお金を出す。伝統的な金融機関は他の顧客から、例えば預金者から、あるいは小売店の現金化によって資金を調達する。

5020 $

新規ユーザーへの特典!

ByBitは暗号通貨取引に便利で安全な条件を提供し、低い手数料、高い流動性、市場分析のための最新ツールを提供します。スポット取引とレバレッジ取引をサポートし、直感的なインターフェースとチュートリアルで初心者からプロのトレーダーまでサポートします。

100 $ボーナスを獲得

新規ユーザー向け

暗号通貨の世界で迅速かつ安全にあなたの旅を開始することができます最大の暗号取引所。このプラットフォームは、何百もの人気資産、低い手数料、取引と投資のための高度なツールを提供しています。簡単な登録、高速取引、信頼性の高い資金保護により、Binanceはあらゆるレベルのトレーダーにとって素晴らしい選択肢となっています!

DeFiには、資金を調達し、発行し、管理するそのような機関はない。しかし、資産は集められる。これはソフトウェアのアルゴリズムによって実現される。

一部のユーザーはサービスの条件を評価し、自発的に資産をウォレットからプロトコルに移す。また、資産を借りる人もいる。これは分散型金融を利用する一つの方法に過ぎない。

内容

一見すると、DeFiは様々なサービス、新しい機能名、サービス間の表面的な類似性から複雑に見える。何に似ているのかが分かれば理解しやすい。分散型金融圏の主な要素を表に示す。

| エレメント | 説明 |

|---|---|

| ブロックチェーンの世界では、ユーザーIDは存在しない。ブロックチェーンで特定されるのは、ストレージのアドレスだけである。したがって、DeFiシステムの最初の重要な要素である。 | |

| これらには、一般的なコインやトークン、ステブルコインなどが含まれる。両者に基本的な違いはなく、ブロックチェーンで作られたお金である。これらは、不換紙幣資産(ルーブル、ドル、その他)を含む他の資産と売買される。また、暗号通貨は報酬を得たり、稼いだり、投資したりすることもできる。 | |

| これらはプロトコル、アプリケーション、DEX取引所である。分散型サービスは、あるウォレットが特定の条件下で別の保管庫にデジタルマネーを送金するのを支援します。 | |

| まったく単純化しすぎているが、これはプログラムコードである。プロトコルはアプリケーションのインターフェースだが、技術的な「詰め物」ではない。スマートコントラクトは、資産のブロック、ローンの発行、利息の請求、保険などの条件をアルゴリズムの形で記述する。ブロックチェーンには個別のルールや「細則」は存在せず、すべてのユーザーにとってのプログラムは同じであり、一般公開されている。技術専門家であれば誰でも、ソースコードの信憑性と信頼性を検証することができる。 | |

| 前の4つの要素の基礎として機能する |

お金を稼ぐ方法

DeFiの世界では、さまざまな金融商品やサービスが存在する。一方では、預金、融資、投資、取引など、従来の通貨システムでおなじみの選択肢がある。もう一方は、ブロックチェーンで形成されたサービスである。その中には、ステーキングやファーミングがある。

コミッションについて

ブロックチェーン上のすべての取引には取引手数料がかかる。中央集権型取引所(Binance、Bybitなど)の収入はこれらから構築される。したがって、取引高が高ければ高いほど、CEXプラットフォームの利益は高くなる。分散型取引所の場合、手数料は流動性プールに入金したユーザー間で分配される。手数料に基づいて収益を支払うDEXプラットフォーム:

手数料はステーキングやレンディングの報酬としても使用される。例えば、イーサリアム(ETH)ブロックチェーンでは、ペイアウトは取引手数料とネットワークによって発行された新しいコインのプールで構成されています。

クリプトレンディング

プロセスを簡単に説明すると、あるユーザーが他人にお金を貸す。より詳細には、スマート・コントラクト(プロトコル)が、トレーダーに個人資産を預けるための条件を提示する。この場合、従来の預金と同様に利息が支払われる。ユーザーの資金は汎用プールに送られる。これを流動性と呼ぶ。

同じスマートコントラクトが、他のユーザーにプールから利子付きで資金を引き出すように誘う。別の方法として、流動性のロック(リクイディティ・ロッキング)がある。このプロセスはDEX取引所で行われ、トレーダー同士の取引に十分な資産があることを保証する。

名前の由来は英語のlend-「貸す」である。

The post レンディング appeared first on DeFi.ステーキングとファーミングはその派生である。これらの方法はそれぞれ、基本的にユーザーの資金を集めてブロックする。ステーキングとレンディングの重要な違いは、オーナーがトークンそのものを譲渡するのではなく、トークンを使用する権利のみを譲渡することである。コインはロックされた形で口座に残る。これにより高い安全性が確保され、ステーキングは最も信頼性の高い投資方法となる。収益(利息)は、どの暗号通貨を預けたか、また現在の市場リターンやDeFiプラットフォームのルールによって異なります。

農業

また、保有者はデジタル資産を農業プログラムに投資する。名前の由来は英語のファーミングで、"農業 "や "農作業 "と訳される。

1つ目から、農業は暗号通貨のブロックチェーン上でお金を稼ぐ機会を得、2つ目から、資産の安全性を得た。仕組みの原理

- 投資家は、取引プラットフォームや金融プラットフォーム上の流動性プールに資産を購入し、預け入れる。その見返りとして、プロジェクトのLPトークンを受け取ります。

- そして、受け取った資産はDeFiサービスのスマートコントラクトにブロック(ステーク)される。

- その結果、投資家はプロジェクトのLPトークンで定期的に支払いを受ける。つまり、同じ資産が「成長」する。これが「農業」という名前の由来である。

投資の始め方

DeFiスフィアで収入を得るには、5つのステップを踏む必要があります。初心者のための手順

- 財布を作る。 まず始めに、秘密鍵の違いや保管の原則を学ぶ必要がある。これは最も安全なウォレットを選ぶために重要である。例えば、MetaMaskのような非保管ストレージを使用することをお勧めします。

- DeFiプラットフォームの選択.様々な機能を持つ分散型金融プロトコルを研究することは重要である。この記事では、2023年に最も人気のある6つのDeFiプラットフォームについて説明する。

- 暗号資産で残高を増やす。 例えば、テザーUSD(USDT)のステーブルコインなどである。

- あなたのウォレットをDeFiプロトコルに接続します。 分散型金融機能を利用するために必要なステップはこれだけです。アカウント登録は必要ありません。

- 戦略を選択する。 唯一のタイプで稼ぐ必要はありません。デポジットを分割して、ステーキング、ファーミング、流動性の提供など、さまざまなプロトコルにデポジットすることができます。

リスク

DeFiの完全自動化はメリットでもありデメリットでもある。スマートコントラクトは本質的にプログラムコードのままである。加えて、多額の資金を使用して運用される。そのため、DeFiプロトコルはハッカー攻撃の標的になりつつある。2023年7月、サイバー犯罪者はCurveローンサービスのプログラムコードに技術的脆弱性を見つけ、$6000万円以上を盗んだ。

最大の盗難は2022年に発生した。DeFiプロトコルからRoninの犯罪者は記録的な$625万ドルを引き出した。

財布の使い方

10年前、初心者が暗号通貨を使うのは難しかった。しかし、最新のウォレットは便利で速い。詳細な説明書が作成され、ステップバイステップのビデオガイドも作成されている。

ブロックチェーンストレージの最も分散化されたバリエーションは、非保護的な秘密鍵ストレージを備えたサービスである。

しかしこの場合、cid-phraseを保管する責任はウォレットの所有者にある。もしそれが盗まれた場合、攻撃者はアクセスして資金を盗むことができる。紛失した場合は、できるだけ早く新しい保管庫を作成し、そこに暗号通貨を送金することが推奨される。

既知のDeFiプラットフォーム

お金を稼ぐ方法を決定するには、実際のサービスのリストを研究することが重要です。すでに100以上のプロトコルがこの分野で展開されている。最も人気のあるDeFiプラットフォームは、次のとおりです:

- AAVE

- ユニスワップ

- パンケーキスワップ

- メーカーDAO

- コンパウンド

- カーブ・ファイナンス

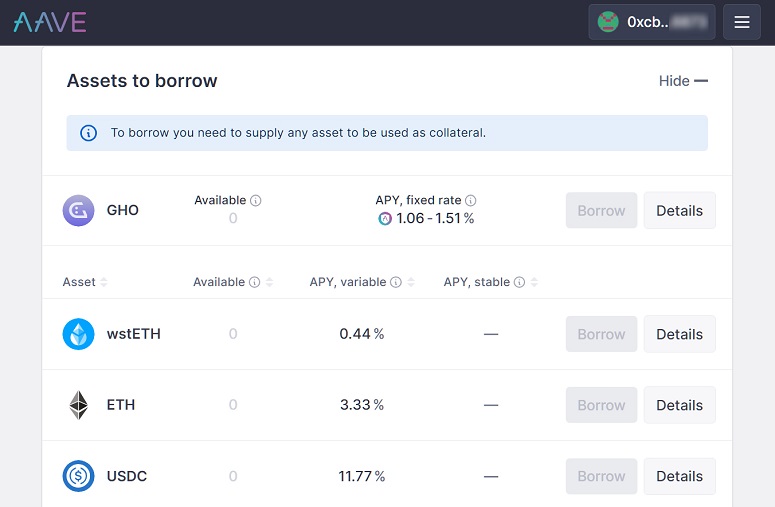

AAVE

最も有名なDeFiプロトコルは融資サービスだ。ユーザーはトークンをAAVEのスマートコントラクトに投資し、その利息収入を受け取る。このプロトコルはまた、取引所の原則に基づいて資産を交換する。このサービスの利点は、リスクと収益性を管理するための柔軟な機能のシステムである。

AAVEトークンはオペレーションの基盤として使用される。AAVEトークンの保有者は取引手数料の分配を受ける。AAVE保有者はプラットフォームの追加手数料の分配に参加し、プロジェクトの内部経済を形成します。

ユニスワップ

このサービスは、DEXセグメントで最大の取引所と見なされている。1日の取引高は$224百万を超える。ユーザーはいくつかの資産を流動性プールにロックする。その後、デジタル通貨は他の参加者間で取引される。入金者はペアの暗号通貨取引ごとに手数料を受け取る。ユニスワップは複数のネットワークにプロトコルを展開している。これは、スマートコントラクトをブロックチェーンごとに個別に開発する必要があるためだ。サービスは以下のチェーンで利用できる:

- イーサリアム - メイン・プラットフォームの取引高は$1億6,200万枚。

- アービトラム - $4265万ドル

- 楽観主義 - $2196万ドル

- ポリゴン - $1101万ドル

- ベース - $374万ドル

- バイナンス・スマートチェーン(BSC) - $202万ドル

- セロ - $39k。

パンケーキスワップ

2017年、Binance取引所が開設された。プラットフォームは中央集権型で開発された。しかし、同サービスの人気によりエコシステムが構築され、2020年には独自のブロックチェーンネットワークBinance Smart Chainが開始された。同時に、DEX形式の追加取引所のDeFiプロトコルが展開された。PancakeSwapと名付けられた。

2023年には、Uniswapに次いで2番目に人気のある分散型取引プラットフォームとなった。そのユーザーは、流動性のプールを作ることで受動的に稼ぐだけでなく、ウォレットから直接取引することもできる。

メーカーダオ(MKR)

このプロトコルでは、ユーザーは暗号通貨を誓約する。その見返りとして、Daiプロジェクトのsteiblcoinが不換紙幣である米ドルとペッグして発行される。この資産は内部ステーキングや借入プログラムでブロックされ、定期的な支払いを受けることができる。

コンパウンド

このサービスでは、投資家も暗号通貨をプールに預け、その利息を受け取ることができる。他のユーザーは資金を借りる。そのためには、デポジットを預ける必要がある。また、暗号通貨でロックされる。融資を受ける側は、融資の利用に対して利息を支払う。

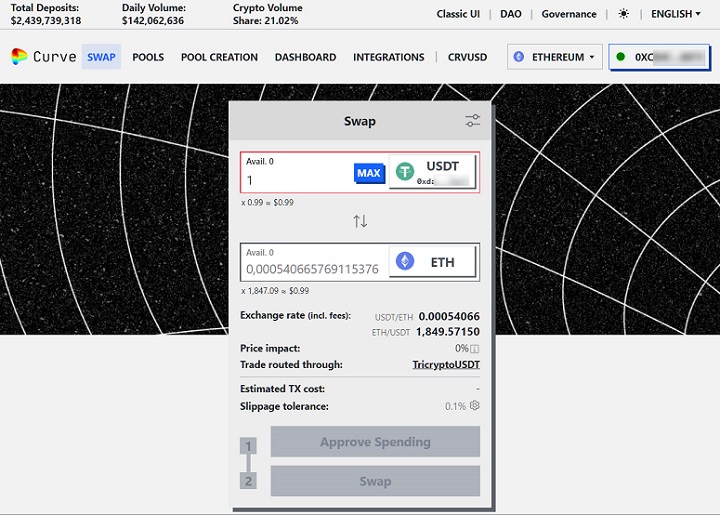

カーブ・ファイナンス

このプロトコルの主な目的は、ステーブルコイン(USDT、USDC、DAIなど)間の交換である。Curveでは、ユーザーは安定した暗号通貨の流動性プールを作成する。そこでは、有利な為替レートを保証し、損失を減らすために、資産が異なる割合で分配される。ユーザーがある安定コインを別の安定コインに交換する必要がある場合、資金は適切なプールに振り向けられる必要がある。

カーブの自動アルゴリズムが最適な資産比率を計算し、ユーザーに促します。

このプロトコルの利点は、正確でリスクの低い為替レートです。このサービスは、ネイティブのLPトークンCRVを使用して、収入と報酬の支払いを計算します。

分散型金融と中央集権型金融の違い

違いは、そうしたシステムの管理にある。馴染みのある世界では、金融業務を管理するのは銀行であり、さらに上を見れば大蔵省である。これらは中央集権的な管理機関である。彼らの業務に技術的な障害が発生すれば、システム全体へのアクセスに影響する。

DeFiシステム技術はブロックチェーン・ネットワーク上に構築されている。このチェーンは、すべてのユーザーのデバイスにデータを分散する。したがって、1台のコンピューターが攻撃されても、システム全体が影響を受けることはない。この原理は分散化と呼ばれる。そして、金融取引はブロックチェーンの一部であり続け、それらに関するすべての情報も分散して保存される。

分散型取引所の種類

UniswapとSushiSwapはDEXプラットフォームとして明確に定義できる。しかし、プロトコルは純粋に1つのタイプに分類できないことが多い。例えば、CurveはDEX取引所として融資、資金貸付、資産交換を同時に行っている。取引プラットフォームの要素は、サードパーティのブロックチェーンアプリケーションに簡単に組み込むことができる。例えば、DEX取引所の機能は暗号通貨Trust Walletのインターフェースに統合されている。

DeFiに含まれるトークンとは

特別な金融機会に加えて、分散型金融の分野には独自の流動資産も含まれる。ネイティブ・プロトコル・トークンは、親であるDeFiサービスの内部経済に参加する。これがトークンに価値を与えている。そのため、DeFiトークンはサードパーティのプラットフォーム(中央集権的なものを含む)で共通の権利に基づいて取引される。スポット取引や先物取引、あるいは長期投資として利用される。これに先立ち、編集スタッフはDeFiトークンのベスト10に関する資料を発表した。

分散型金融の長所と短所

DeFiにはいくつかの弱点がある。まず主なものは、初学者にとっては理解が難しいことだ。暗号通貨ウォレットの使い方や、ブロックチェーンでどのように取引が行われるかを知ることが重要だ。

第二の弱点は、保有者のミスによる資金の損失である。中央集権型の取引所とは異なり、DeFiサービスの領域ではデモ口座やテスト期間は存在しない。すべての取引は最初から本物の暗号資産を使って行われる。ブロックチェーン上で取引をキャンセルすることは不可能です。そのため、誤って取引を行う可能性があり、その場合はデジタルマネーへのアクセスが失われます。この点から、主要なウォレットから投資することは推奨されません。DeFiにアクセスするには、別の保管庫を作る価値があります。少額を引き出す方がよいでしょう。

しかし、分散型サービスは経済的自由を与えてくれる。サービスを利用するのに書類は必要ない。世界中の誰もがサービスを利用できる。もう一つの利点は、暗号資産が保有者の絶対的な管理下にあることだ。

最初の使いにくさは練習によって解消され、完全な自律性とプログラム化された財務プロセスが残る。世界的な意味で、これはハイスピードを意味する。

よくある質問

流動性プロバイダーとは?

DeFiでは、参加者はプラットフォームの準備金(プール)に投資する。プロトコルに十分な資金がないと、取引が遅くなったり、採算が合わなくなったりする。

📢 合成資産とはどういう意味か?

これらはブロックチェーン上の他の資産を模倣したトークンである。例えば、暗号通貨の技術的な問題により、BTCをイーサリアムのネットワークに送金することはできない。その解決策として、Wrapped Bitcoinシンセティックトークンが使用されている。これはイーサリアムネットワークのDeFiプラットフォーム上で交換される。

📌 非中央集権型サービスは、特定のブロックチェーンだけに縛られるのか?

ほとんどの場合、そうだ。ポリゴン・ネットワークが人気を博しているのは、この制限を回避するのに役立つからだ。ポリゴン・ネットワーク上のプロトコルは、複数のブロックチェーン上で展開することができる。

スポット取引とデリバティブ取引の違いは何ですか?

前者の場合、為替レートの上昇によってのみ収入を得ることができる。つまり、安い価格で買い、高い価格で売る。後者の場合、トレーダーはレートの上昇(ロングポジション)とレートの下落(ショートポジション)の両方で収益を得る。

⚡ 信用取引とは何ですか?

これは、証券取引所から借りた資産で取引することです。証拠金はユーザー自身の預金であり、そのおかげで融資が受けられる。

テキストに間違いはありませんか?マウスでハイライトして Ctrl + 入る。

著者 サイフェデ・アムス暗号通貨経済学の専門家。